揭秘贷款真相,无需收入证明贷款须知与注意事项??

摘要:近年来,关于贷款不需收入证明的说法引起广泛关注。虽然部分贷款产品确实简化了申请流程,但收入证明仍是评估借款人偿债能力的重要依据。申请贷款时,仍需注意选择正规机构,充分了解产品特点,确保自身权益。警惕不实宣传,理性贷款,避免陷入金融陷阱。

众所周知,在申请贷款时,收入证明往往是评估借款人还款能力的重要依据,近年来市场上出现了许多声称“贷款无需收入证明”的广告和宣传,这究竟是否真实?背后又隐藏着哪些注意事项?本文将为您深入解析,助您明辨是非,做出明智的决策。

添加微信好友, 获取更多信息

复制微信号

贷款无需收入证明:特定情况与产品创新

1、特定情况下的无收入证明贷款:

在某些特定情境下,确实存在无需提供收入证明即可申请贷款的可能性,一些金融机构针对优质客户,如高净值人士,可能无需其提供收入证明,一些短期、小额的信用贷款产品,在特定条件下也可能不要求借款人提供收入证明。

2、贷款产品的创新:

随着金融市场的竞争日益激烈,许多贷款产品开始创新,以吸引更多客户,部分金融机构推出了一些基于大数据和人工智能技术的信用评估模型的新型贷款产品,这些产品通过综合评估借款人的消费行为、信用记录等,决定是否发放贷款,从而在一定程度上减轻了借款人提供收入证明的压力。

注意事项

1、谨慎选择贷款机构:

选择正规、合法的金融机构是关键,避免陷入非法金融活动的陷阱,可以通过查询相关监管机构、查阅网上评价等方式进行核实。

2、了解贷款利率和费用:

无论是否需要收入证明,申请贷款时都应关注贷款利率和费用,不同产品和机构间的利率和费用可能存在差异,应充分了解并比较后选择最适自己的贷款方案。

3、保持良好的信用记录:

无需收入证明的贷款产品通常更重视借款人的信用记录,保持良好的信用习惯,按时还款,避免不良记录至关重要。

4、理性借贷,避免过度负债:

借款人应理性评估自己的还款能力和需求,避免过度借贷导致负债累累。

5、留意合同条款:

申请贷款时,应仔细阅读并理解贷款合同中的各项条款,特别是关于贷款用途、还款方式、违约责任等方面的规定。

6、保护个人信息:

在申请贷款过程中,注意保护个人信息,避免泄露给不法分子。

“贷款不用收入证明”在一定程度上是真实的,但并非适用于所有情况,借款人在申请贷款时,仍需关注实际情况,理性选择,通过选择正规金融机构、了解利率和费用、保持良好信用记录、理性借贷、留意合同条款以及保护个人信息等方式,借款人可以更加安全、明智地申请贷款,借款人还应多渠道了解贷款产品,比较不同产品的优缺点,选择最适合自己的贷款方案,提前准备好相关材料,关注自己的信用状况,并及时咨询金融机构或专业人士,希望通过本文的解析和建议,能帮助广大借款人更好地了解“贷款不用收入证明”的相关情况。

相关文章

太原住房证明收入全攻略,申请流程、所需材料、注意事项及证明开具详解

摘要:太原住房证明收入详解,包括申请流程、所需材料和注意事项等内容。申请人需准备相关证件,如身份证、房产证等,前往指定部门提交申请。注意事项包括了解政策规定、确保材料真实有效等。本文旨在帮助申请人全面...

没有高中毕业证能报考成人高考吗,成人高中双证是哪两证

没有高中毕业证能报考成人高考吗您好,根据国家规定,报考成人高考需要有高中毕业证或同等学力证明。如果没有高中毕业证,你可以考虑通过其他方式获得同等学力证明,例如参加学历提升考试或成人教育学历考试,获得相...

云南农业大学普洱校区和昆明校区的毕业证有区别吗,云南省普通高中毕业证图片大全集

云南农业大学普洱校区和昆明校区的毕业证有区别吗没有,毕业证书都是一样的,都得到国家的承认。这些年国家大力发展高等教育,不断地进行改革创新,目的就一个,提高国民素质,培养适应国家快速发展的个才。所以一直...

夏商国际水产交易中心几点开市,厦商是什么学校毕业证的

夏商国际水产交易中心几点开市营业时间为全天24小时。厦商水产品交易中心位于福建省厦门市湖里区港东路,这座传统的水产品交易市场完成了转型升级,与传统的批发交易模式不同,厦商国际水产品交易中心可提供所有水...

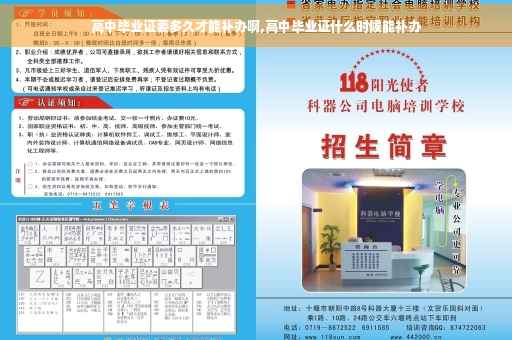

高中毕业证要多久才能补办啊,高中毕业证什么时候能补办

高中毕业证要多久才能补办啊按照省教育厅规定,高中毕业证丢失、损坏一律不予补办,不能补发,只发学历证明。如需毕业信息等相关证明,可联系就读的高中学校给予开具。向毕业学校提出学历证明的申请,其与毕业证书有...